特变电工:2019年净利润20.18亿,逆变器产销率96.73%,竞争优势明显!

特变电工:2019年净利润20.18亿,逆变器产销率96.73%,竞争优势明显!

4月14日,特变电工发布2019年年度报告。

年报显示,2019年全年特变电工实现营业收入369.8亿元,净利20.18亿元。其中,第四季度实现营业收入115.32亿元,净利3.51亿元。

国际能源网/光伏头条注意到,2019年特变电工经营活动产生的现金流量净额40.41亿元,同比提升56.59%,加强应收账款管理以及收到孟加拉达卡地区电网系统扩容和升级项目等项目预付款是其提升的主要原因。

目前,特变电工已经形成包括输变电业务、新能源业务及能源业务在内的三大主营业务。其输变电业务主要包括变压器、电线电缆及其他输变电产品的研发、生产和销售,输变电国际成套系统集成业务等;新能源业务主要包括多晶硅、逆变器的生产与销售,为光伏、风能电站提供设计、建设、调试及运维等全面的能源解决方案及风能、光伏电站的运营;能源业务主要包括煤炭的开采与销售、电力及热力的生产和供应等。

2008年金融风暴影响下全球经济大衰退,但同时在这个年份里,中国光伏繁荣发展迎来新的拐点,也是在这一年,特变电工联合峨嵋半导体、上海宏联等三家公司成立多晶硅公司,当时特变电工出资3亿,占股比中的大头75%。当时规划建设的多晶硅项目是年产1500吨/年。

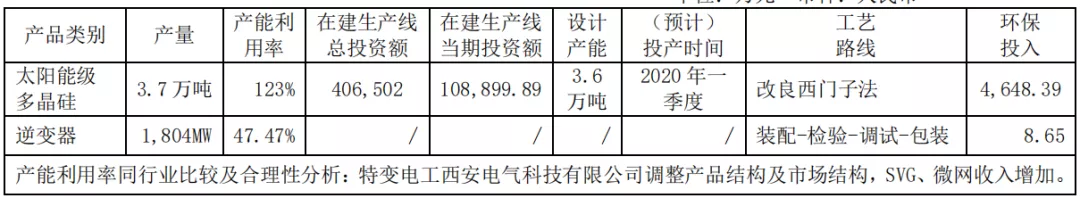

报告显示,到2019年,特变电工多晶硅产能达3万吨/年,通过工艺优化、产能挖潜,2019年特变电工多晶硅项目实现了超产,产量达3.7万吨,同时,3.6万吨/年高纯多晶硅产业升级项目已处于试生产、达产、达质阶段,达产后预计多晶硅产能将提升至8万吨/年。

据国际能源网/光伏头条了解,截止2019年底,全球多晶硅产能约65.9万吨,产量为51.9万吨,同比分别增长10.2%和15.8%;全球多晶硅总需求量为48.4万吨,供大于求的现象明显。

再来分析中国多晶硅市场情况,全球多晶硅产业向中国转移的趋势更加明显。2019年产能约45.2万吨,产量为34.4万吨,同比分别增长16.5%和32.8%。2019年中国多晶硅净进口量约14.3万吨,总供应量为48.7万吨,总需求量为45.6万吨,中国多晶硅市场也呈现供大于需求的现状。

2019 年中国太阳能级单晶致密料及太阳能级多晶疏松料全年均价分别为人民币7.60 万元/吨和人民币6.09 万元/吨,同比分别大幅下滑 31.2%和39.8%,严重压缩了多晶硅行业的盈利空间。同时单、多晶用料价差持续扩大,价格分化日趋明显。这对特变电工多晶硅业务的影响也较为明显。

2019年,特变电工三大主营业务之一新能源产业及配套工程,营业收入75.8亿元,毛利率17.15%,多晶硅产品价格较上年同期有所下降对其整体业绩有所影响。

在今年全球疫情蔓延的大环境下,光伏企业面临需求的不确定性较大,特变电工多晶硅业务的盈利将继续承压,进入4月份,国内多晶硅行情弱势运行,价格小幅震荡,一级太阳能料的多晶硅国内主流成交价较2019年继续下降,在5.1-5.5万元/吨。

实际上,受市场环境影响的不止特变电工一家公司,国际能源网/光伏头条了解到,国内其他几家多晶硅巨头去年多晶硅业务的营收、净利润同样遭遇了下滑。大家对多晶硅业务下滑的解释大同小异,总结为一个意思就是,整体市场价格大跌导致了业绩下滑。

不过横向比较来看,特变电工多晶硅业务整体状况相对还算好的。

这主要因为特变电工本身具备这几个优势:众所周知多晶硅的电耗在总成本中的占比一直很高,但特变电工拥有自备电厂,电价便宜,可以有效拉低成本;持续改善工艺,沿用目前行业成熟的改良西门子法工艺技术,原材料的单耗大幅降低;设备不断更新换代。

同样归属新能源业绩的是其逆变器业务,2019年特变电工逆变器产销率达到了96.73%,销售毛利率在12.06%,处于行业中上的水平。

与此同时,特变电工逆变器上的技术研发能力较强,其主打的1500V 208KW组串式逆变器和1500V 5MW系列化户外机,均得到了市场的广泛认可,逆变器转换效率均在 99%以上,处于行业较高水平。尤其是在当前平价/竞价的形势下,该系列产品在行业内拥有较强的竞争力。

随着3月份光伏政策的出台和国内疫情基本得到控制,我们预计,光伏产业链有望加速回暖,目前电站项目已陆续开展,二季度国内较为乐观;随着下半年疫情好转,国内竞价、平价项目将进入集中开工期,三季度装机预计回暖,四季度旺季抢装,装机环比应该会进一步增加。相关新能源企业的经营环境或将得到改善,特变电工前景光明。

来源:国际能源网/光伏头条

中国绿色供应链联盟光伏专业委员会网站声明:此资讯转载自光伏头条微信公众平台,中国绿色供应链联盟光伏专业委员会网站登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考。